2019年以来市场整体向行业龙头公司集中,与过去很长时间A股表现,都呈现很大的差异。背后原因大致可以分为三个方面:一是行业基本面带来的,很多行业都出现了集中度提升、龙头更强的情况,二是投资者结构变化影响的,与外资涌入及国内机构投资者占比提升相关,三是和供给侧改革相关的,2019年上半年推出科创板并试点注册制,中小市值公司的供给大幅增加,此时来看,行业龙头的稀缺属性增强。

同期,疫情带来的全球货币宽松实际助推了龙头集中的进程,这一趋势在2020年下半年到2021年初这段时间的市场行情中有所体现。很多行业的龙头企业都来到了相对高的历史估值位置。

正如我们之前在最近几期基金的定期报告中点评过的,行业龙头集中长期是合理的,因为和成熟市场相比,过去很长时间A股整体呈现小盘股溢价以及极差股溢价的状况,经过这一轮修正,实际上是回到了和全球大部分成熟市场比较类似的状态。但是,阶段性来看,受到市场情绪的影响,估值相对来说可能高了一些,这也是市场这一轮调整的一个重要背景。

那么我们怎么看2021年的市场呢?如我们之前发表的观点,中国的经济是从去年下半年从复苏走向繁荣的一个状态,随着疫苗快速推进,全球共同从疫情中恢复的曙光已经出现,整个欧美经济也在快速复苏。在这个过程中,经济的增速虽然没有那么快提起来,但是整体预期已经形成,从而导致整个大宗商品的价格走高。同时也受到了供给侧因素的影响,过去几年这些领域的资本开支比较少,供给实际上受到了影响,一旦从疫情中恢复,需求侧的预期是先起来的,整体价格上涨,通胀预期形成。

在这个阶段,利率也有所上升,中国的十年期国债收益率从2020年5月份之后就开始上行了,美国的十年期国债也从今年年初开始快速攀升,相比疫情最严重的时候上调幅度不小。这种情况和2020年可以看作是一个镜面关系,2020年是估值大幅扩张,2021年相对来说就可能是一个估值震荡乃至收缩的过程。总的来说,国内经济继续走向繁荣,全球经济也进一步恢复繁荣,同时货币政策有所收紧,整个股票市场是面临着一定的估值收缩压力。在经济复苏带来的利率上升的压力下,无论是美国的科技股,还是中国的部分行业龙头股票,都处于相对的历史高位估值上,其中的一些企业也面临着调整的压力,可能有一定的调整需求。

同时我们也应该看到,在2020年底到2021年初这段时间,基金申购出现了一些非理性的情况,因此,我们也采取了包括限购在内的一些方式予以适当引导。

2021年春节之后,市场在短期内调整较多,开始了对前述龙头股估值的修正。这个过程可能短期还会延续,但是正如开篇提到的,向优质企业龙头的集中长期来看是正确的方向,这一点是没有问题的。但是从2019年到2020年出现估值溢价的现象,现在应该说是慢慢走到尾声了,也就是题目所谓的“开始的结束”。但是我们相信,有几点是不会变化的:

第一,股票市场长期向上的经济基础不变。国内经济在这轮疫情表现强于全球,中国制造在在全球的领先地位也获得进一步提升,这一点是不会变的。

第二,资金向优质企业集中的趋势是不会变的。尽管短期内在全球经济复苏背景下,大宗商品价格提升带来的通胀预期及利率提升影响股票市场估值中枢,存在一定震荡调整压力,但长期来看,优质公司的主要收益来自于盈利增长,只要能够持续贡献长期优异业绩,长期市值上涨趋势不变,估值也可以随着时间被盈利增长所消化。所以,我们还是认为要坚持投资具有良好商业模式、好的管理团队的公司,这是我们获得长期良好投资回报的来源,这点也不会变。

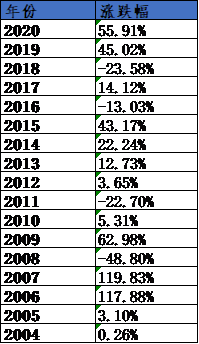

第三,权益基金作为居民长期理财的重要方向,这一点不会变。未来十年,我们认为权益基金投资有非常好的前景,特别是在资管新规打破刚兑以及房地产进入存量时代的大背景下,投资权益基金对于居民财富保值增长、对资本市场发展壮大,都是非常有利的。也要看到,目前在一些权益类产品的投资行为中,还存在着追涨杀跌、频繁申赎等短期行为和非理性行为,这些是非常容易影响盈利体验的。虽然通过基金的方式参与到股票市场长期增长中是正确的方向,但是,权益市场短期的跌宕起伏依然不可避免,Wind数据显示,偏股混合型基金指数在过去十七年波动较大,最大涨幅曾高达119.83%,最大回撤也曾达到48.8%。因此,我们还是建议投资人能够用长期的视角看待预期收益率。市场短期的调整会带来更合理的估值位置、更合适的投资时点,另外也可以通过定投的方式平滑市场波动的影响。基金管理人、销售渠道,也在不断增加投资者陪伴服务,在投资行引导上,未来进一步改善。

展望2021年,经过年初市场的大幅度调整,我们认为部分个股已经展现出了比较好的中长期投资价值。尽管不能去判断短期市场、这部分个股的涨跌,通过组合合理结构配置及个股深度挖掘,依然有获得结构性投资收益的基础。但是,2021年将可能是一个估值震荡乃至收缩的一年,因此,建议投资者们适度调整收益预期。

我们认为可能经过一段时间的震荡调整之后,市场会迎来一个非常好的长期发展前景。希望大家能够在市场非常繁荣、过热的时候,能够保持冷静和理性,同时,在市场目前进入到一个看起来比较恐慌阶段的时候,也能够反方向的保持理性,通过定投等方式增强自己的长期投资的信心。我们一直以为持有人带来优异的长期业绩为使命,因此,对于基金近期的表现,我们深感任重而道远。未来,我们将继续坚持做好本职工作,聚焦基本面,选择好行业、好公司,把工作做好,把基金管好。同时,搭配销售渠道让大家能够更加理性、采用长期视角引导投资基金的改革,能够帮助实现基金净值上涨,同时基民也能够挣到钱这样一个长期良性的格局。

我们整体仓位一直保持在一定的水平之上,虽然近期经历了一些回撤,但是可以看到2018年基金也遇到过相应的情况,在风险释放后,出现了很多好的投资机会。目前,我们通过在看好的能源领域变革、电动汽车以及整个经济复苏的相关方向继续配置和寻找机会。相信随着时间的推移,恐慌情绪还是会过去,整个的市场向上机会仍存。同时,采用团队作战,发挥协同效应。成长行业成长弹性好,但技术和市场变化大,通过研究小组紧密跟踪和投资端深入讨论,力求降低组合风险。目前中欧创新未来有三位基金经理,行业互补,我们将行业划分为硬件、软件、互联网、新能源和消费等板块,相关基金经理和相应行业的研究团队小组紧密结合,通过深度研究转换成为投资标的;中欧互联网先锋有两位基金经理,王颖之前是互联网研究员,对相关板块个股基本面研究及投资提供帮助。中欧远见、中欧明睿新常态有两位基金经理,我们都会一起把控,并充分发挥年轻基金经理的优势。

尽管我们对2021年并没有那么乐观,但是我们也会持续以积极长期的视角去看待,也希望大家在目前市场比较悲观的时候,虽然不必过早过分乐观,但也能够保持冷静和理性的态度。

附:偏股混合型基金指数过去十七年涨跌幅:

数据来源:Wind,2004.1.1-2020.12.31